Día de largos o no, la AD está en una situación compleja una vez perdió su MM150 días y la ha aplanado. Realmente aún no la ha hecho bajar, aunque hay que coger la lupa y verlo con detalle. Esto quiere decir que aún la tendencia representada por la media de 150 días de la AD no sería técnicamente bajista. Esto es como con las recesiones, hay que esperar al segundo trimestre consecutivo de bajada para confirmar la lectura.

Ahora bien, tampoco hay nada que nos indique mercado bajista. Complejo pues el panorama que se presenta. Pero la manera de enfrentarnos a esto sigue siendo escoger buenos índices, buenos sectores y mejores valores mientras el mercado se decide. Al detalle:

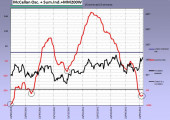

AD (negro), MM150 (rosa), ADn (azul):

El aspecto es similar a agosto del año pasado. La AD perdió su MM150 y esto ocasionó una señal de peligro real de continuación en la tendencia y en el fondo del mercado. No volvió a mostrar vigor y tendencia hasta que recuperó esta media de 150 días a partir de la segunda semana de octubre, con el impulso 1 y una divergencia clara en el Summation. Ahora mismo estamos en el primer paso de la señal de peligro, cuando la AD toca de nuevo su MM150. Es probable que no la logre superar a la primera y veamos más dudas en el mercado.

Momento de Mercado o Momentum Weinstein (negro), Summation (rojo):

Podríamos estar viendo uno de los primeros picos del Summation. Desde este punto deberíamos ver picos más altos que podrían corresponderse con algún mínimo del mercado. Sin embargo ya vemos como el Momento de Mercado está muy alto, mostrando una proporción de valores que suben frente a los que bajan en un promedio de 200 días muy alto. Esto no es típico de mercados bajistas y no da su confirmación. Reconozco que puede ser algo lento hasta que da la señal, pero eso sí, siempre viene anticipada por una MM150 bajista.

S&P500, MM30, Volúmenes:

Lo cierto es que por poco el S&500 no hizo su segundo cierre consecutivo por debajo de una MM30 bajista. Por poco porque según marca PRT, la media se quedó completamente plana, no confirmando la tendencia bajista de medio plazo por Weinstein. De momento vuelve a subir pero hasta que no termine la semana no se puede saber si volverá a las andadas o no. De momento es una señal de advertencia y de peligro que todos ya vemos.

Así que la conclusión es la de estar en guardia estos dias ya que puede que haya alguna turbulencia más, sin embargo no hay signos muy negativos que nos hagan pensar en lo peor. Ya veremos y actuaremos en función vayamos viendo el mercado.

Bajan el 94% del S&P… pero a pesar de eso el canal que inició el equal el 21 de mayo sigue sin romperse. Yo entro al SPY, stop en 128,5 (el riesgo es bajo y la posible recompensa bastante alta). Espero un recorte que puede ser el de hoy, tal vez algo más, y luego subida. Veremos si no me pillo los dedos con la puerta! jajaja. Deséame suerte Javier. 🙂

Un saludo!

Ah, Suerte Dani! 🙂

Hola Javier, he publicado un comentario antes… deduzco que debe ser por que he utilizado símbolos, o números, que ha sido bloqueado automáticamente por el filtro. ¿Es así?

Un saludo.

Los comentarios hasta que no los leo no los apruebo para que salgan públicos. Saludos!

Magnífico post !!

Viene a recalcar lo que llevas diciendo estas semanas; estamos simplemente en una corrección, pero la tendencia principal sigue claramente alcista. No hay ningun signo negativo que nos haga pensar en grandes caidas, como quieren los bajistas

Ademas se ven muy buenas señales en la amplitud: como bien dices el Summation ya esta girando al alza y el oscilador McClellan esta creando una divergencia alcista, indicandonos que el mercado mas pronto que tarde puede girar al norte

Haber si sacas uno de esos geniales screeners, para comprar alguna accion del mercado americano. Siempre he pensado que estos son los mejores momentos para comprar: en las correcciones del mercado alcista

up up up

Buenas Javier,

veo cierta analogía con lo que pasó en junio-julio del año pasado y estos últimos días. me explico, a ver cómo lo ves: en ambos casos la linea AD hizo un nuevo maximo (este útlimo tambien aunque muy muy justito, segun el excell) y el SP no, y en ambos casos con divergencia en el NYSI ajustado, respecto a su nivel 500 (ahora aun mucho más divergente). em ambos casos el NISY cayo hasta el nivel de -500, incluso sobrepasando el año pasado, para crear, unas cuantas semanas despues, divergencia alcista y empezar a subir.

quiero decir con esto que a lo mejor el mercado se tira lateral unos dias o semanas, con la excusa del mal comportamiento de españa, europa, emergentes… hasta qeu arranque el nuevo impulso.

no sé si estoy viendo cosas que no existen, pero considero que como dices, hay que estar en guardia.

un saludo!

Hola javier estoy siguiendo el valor ABCO para entrar, tu como lo ves?

Lo cierto es que la bajada de hoy ha sido bastante impresionante… En mercado total capital a la baja 34 veces el subiendo, volumen a la baja 9 veces el subiendo, valores bajando 19 veces los subiendo, en el S&P500 valores bajando 21 veces los subiendo, capital a la baja 6,6 veces el subiendo, volumen a la baja 14,4 veces el subiendo.

Creo que sí debemos tener mucha precaución. Y con contrastes tan marcados de un día para otro tal vez nos acerquemos a un período lateral… ¿Crees que es posible Javier?

Un saludo.

En un escenario deflacionista la mejor opcion es la liquidez en Bancos solventes alemanes americanos o suizos

Me parece una total irresponsabilidad el comentario de julio.

Puedes explicar por que te parece una total irresponsabilidad mi comentario?

Para julio:¿a caso no te parecen solventes los bancos españoles?.

Para contestar a tu pregunta habria que tener unos Balances reales de los bancos españoles y no falsificados Si hay perdidas que reflejen perdidas Cuando estemos seguros de lo que hay dentro de las cuentas de los bancos españoles podre contestarte Mientras tanto yo no me fiaria de ningun banco español Y a juzgar por lo seco que esta el interbancario parece que somos unos cuantos los que no nos fiamos