¿Realmente los emergentes en su conjunto tienen una tendencia alcista sólida? La respuesta es algo compleja ya que la mayoría de ellos está realizando una corrección importante. Excepto Rusia y otros países emergentes que exportan materias primas cuyo valor sigue al alza, es un hecho que quizás el ímpetu alcista puede estar evaporándose. China, Brasil e India, los 3 más importantes de los emergentes mantienen preocupantes debilidades desde no hace mucho. Ya se sabe, cuando el mercado y los medios de comunicación se centran en unos pocos focos de atención y hablan sobre las bondades de ciertas economias y activos, el chollo puede estarse terminando. Vamos a analziar cada uno de los paises para sacar nuestras propias concluciones. Recordad que hace unos meses publiqué un artículo sobre la próxima burbuja, y comenté que posiblemente fueran los emergentes.

Emergentes: Lo ideal sería hacer un estudio detallado de los emergentes por sus zonas geográficas, es decir, en primer lugar determinar de dónde procede la caída del índice BRIC de emergentes. Nos daremos cuenta que proviene especialmente de America del Sur con el Bovespa brasileño a la cabeza, seguido de Asia y China. Históricamente estas caídas no han afectado a la bolsa de EEUU, pero quizás antes no tenían el peso que tienen actualmente. Creo que esta vez sí que podrían verse influenciados por esta pérdida de momento, que sigue sin notarse en el S&P500 por ejemplo.

China: Lleva unas semanas con venta de mano fuerte y debilidad llamativa. No es capaz de mantener su tendencia al alza suave que llevaba meses atrás y puede ahonadar en esta corrección comenzada desde noviembre del año pasado. Es probable que la caída de los precios del BDI o Baltic Dry Index esté afectando negativamente al comercio, que ve como su demanda de servicios de transporte se reduce. No es un buen signo sin duda, aunque aun es pronto para decir que se iniciará una tendencia a la baja sostenida. Podría quedarse en un susto, pero parece que a la bolsa china le cuesta subir una barbaridad, pese a su enorme crecimiento en términos de PIB.

India: Acumula una caída del 20% desde máximos y es el peligro que tiene un índice cuando sube demasiado rápido al calor del dinero rápido o «hot money» como dirían los americanos. Se supone que la India sería un destino para nuestras inversiones estupendo, pues nada más lejos de la realidad, su RSCMansfield está cerca de -2,00 así que mucho ojo que aquí el gato por liebre resulta muy evidente. Pierde su tendencia al alza y le puede costar volverla a recuperar.

Brasil: Esa pérdida de la mm30 ya la ha realizado en alguna ocasion pero nunca con una entrada a mas débil que mercado tan fuerte. Está claro que la desincronización de los USA con el resto de economias se hace más patente hoy que hace meses atrás. Aunque puede recuperarse, es otro signo de que aquí se está distribuyendo mercancía a incautos que le venden los emergentes como el futuro de riqueza y prosperidad.

Rusia: Pero también quería que vierais un ejemplo más halagüeño y cómo otros factores externos pueden beneficiar a una economía y a su bolsa de manera muy evidente. La mayor parte de las empresas que cotizan en la bolsa de Rusia son petroleras y algunas del gas, y está claro que salen beneficiadas de una subida del crudo. Ahora bien, también suelen ser las primeras en sufrir severas caídas cuando hay economías en apuros (caso de los tigres asiáticos en 1998 y cómo se expandió la crisis a Rusia por su merma brutal en las exportaciones de materias primas a emergentes asiáticos). El camino parece estar despejado, aunque seguro que si comparamos este ETF con un ETF del petróleo, la semejanza sería muy llamativa.

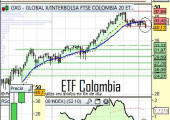

Colombia: Malas señales la de este emergente. Pierde soporte, mm30 a la baja y pasa a más débil que el mercado. En la zona geográfica hay mucha diferencia entre bolsas. Algunas siguen siendo muy alcistas, pero con otras hay que tener cuidado. Os quería traer este caso para que vierais la situación entre los emergentes más pequeños.

La conclusión de este artículo es que ojo con los emergentes y comprarlos alegremente. Creo que los emergentes son como los SmallCap antes del paso a mercado bajista. Los SmallCap y los Emergentes tienden a subir en las partes intermedias del ciclo (quizás en este ciclo se han adelantado más), pero ojo porque suelen ser los primeros en caer antes de las grandes caídas de las bolsas, lo que no nos da señal de advertencia y nos deja sin tiempo de reacción.

Interesante como siempre!

Quiero pescar una fuga de fase 1 Weinstein y el sector seguros (ya lo has comentado) parece que presenta la ocasión, aunque me he dormido y las que me interesaban se han escapado (AXA e ING) pero quedan 2 que todavia se podría entrar ¿con cual te quedarias? ¿MLP o AGEAS? la primera esta ha punto de fugarse, la segunda se ha fugado pero la distancia MM30 todavia es razonable…

Saludos y muchas gracias!

Buenas noches, Javier.

He pensado que mientras espero que finalice el recorte de mis queridas CIES, voy a echarme una amante.

Hay una que me gusta. Se llama SERVICE POINT (SPS).

Te rogaría la echaras un vistazo, a fin de evitar unas sonoras calabazas.

Muchas gracias, amigo.

Javier podrias subir los indices que apuntan al norte para picar algo via fondos.

Gracias

A qué índices te refieres? a los emergentes?

MLP a lo mejor es jugársela mucho. Esta claro que si sale bien pillarás pasta. El stop quedaría cercano. Ageas me gusta algo más, pero estás mirando valores algo pobres. Las aseguradoras que puse inglesas creo que están mejor.. prudential, Std Life, Aviva o St James Place. Hannover o Munchen Rueck no están mal tampoco. No te vayas a lo débil… esas operaciones estilo Kosto es sólo cuando el sector es de los mejores o tiene una fuerza por encima de +1,00.

Si Codorniu, ten paciencia. De momento parece que las hemos vendido a buen precio. Así me gusta, distribuyendo mercancía cuando se debe.

SPS empieza a despuntar, aunque me gustaría que apoyara en la media. Como dije, creo que la hora de los pequeños se acerca… darán grandes alegrías. Os puse Realia, Codere y Sniace para empezar a picar..

a mi me gustaria si puedieses que analizaras algun dia iberpapel, es que cada vez que la veo mas me gusta.

por me encantan los post que publicas para aprender, en cuanto a relaicon de bonos y bolsa y asi. un saludo

Pues parece que apuntan al sur. Es curioso como en ciertas publicaciones animan todavia a entrar en estos mercados cuando parecen, alguno de ellos, entrar en fase 4.

Quizás aún sea pronto para decir que están en fase4 bajista, pero algunos han profundizado las caídas, por ejemplo India.. me llevé una fea sorpresa al comprobarlo. Algo que tengo claro es que el siguiente mercado bajista de acciones vendrá con una caída previa de los emergentes, como pasa con los small & medium cap. Y creo que esta caída que vemos no será la «buena»… pero es para ponerse en guardia con esos «loros» que repiten que los emergentes son la panacea y la manera de convertir en oro cualquier cosa.

Javier me refiero que indices mundiales ves para comportarse mejor que el mercado,, gracias

Pues hoy intereconomía hablan de la Ïndia y de la gran oportunidad que ofrece porque el PIB iva a crecer que se yo. Terrible. Javier, yo tengo un fondo de emergentes de Eastern Europe y de momento se salva de la quema ¿como lo ves para mantener o incluso sobreponderar? Se está portando muy bien y pensaba duplicar posición antes de ver tu post. Para seguirlo, aunque no tengo claro cual es ticker yo sigo MSCÇI Eastern Europe y el Morgan Stanly Eastern Europe.

saludos, Félix

A ver… sobre India, es normal, se le da mucho bombo y tal, como China, pero los mercados realmente siguen ese rumbo? quizás no. Creo que subirá menos que el resto en caso de que se reanude la tendencia. Sobre Europa del Este sí que me gusta, está en nuevos máximos así que se debe mantener.

He leído con atención vuestros comentarios sobre los emergentes más concretamente sobre India….

El motivo por el cuál haya caído en picado este indice es debido a la alta inflación que sufre el país junto con la desconfianza de los inversores?

Que me podéis decir a todo esto….Es quizás ahora en EEUU donde hay que invertir después de todas las medidas puestas en marcha.+++

gracias

fran

Pues las opciones son pocas. O escogemos otro tipo de emergentes que tengan recorrido como es el caso del que mencionaron en otro comentario de Europa del Este o bien nos centramos en Europa y después en USA. De todos modos la inflación también aparecerá en estos dos últimos aunque es de prever que sea peor en USA (frente a Europa). Así pues, al alternativa más clara pasa por Europa y la eurozona, aunque ya he comenzado a leer opiniones sobre que la libra sufrirá mucho en caso de subida de tipos.

hola,,,,

cómo veis los bancos de EEUU concretamente citigroup….están devaluados lo suficiente para recorrer o son todavía peligrosos.

También veo como nuevo emergente africa…..como lo véis vosotros….fondos que inviertan en africa.

slds

El aspecto del Citigroup es bueno. El punto ideal de compra es 4,60, pero comprarlo ya y esperar no me parece mal. La figura que hace es bastante buena y si rompe 5,00 podría llegar a 8 en un primer momento y 16, no está nada mal!

Sobre Suráfrica (me centro más en ese emergente que en Africa), el ETF (SAFRI) está apoyándose en la mm30 y puede continuar ascendiendo. El problema de este apoyo es que es el primero que hace con pérdida del nivel cero del RSCMansfield, así que quizás este sea el primer aviso de que las subidas ya no serán tan abundantes como antes.

Hay un ETF que veo que tiene ticker WI02, que son los emergentes de África pero sin suráfrica y éste sí que está en máximos anuales, no absolutos. Puede evolucionar bien y poco se ha hablado de ello, así que quizás no esté tan cribado como el clásico BRIC.

como veis el mercado turco???

Pues ha caído un 22% desde máximos. Creo que de momento lo dejaremos en cuarenta.