Hoy me pedían en Twitter el repaso semanal del Market Timing. Llevo varios días queriendo publicarlo pero al final entre unas cosas y otras me quedaba siempre sin tiempo.

Hoy me pedían en Twitter el repaso semanal del Market Timing. Llevo varios días queriendo publicarlo pero al final entre unas cosas y otras me quedaba siempre sin tiempo.

Este lunes que viene tengo la charla de Robotrader en la Universidad Superior de Telecomunicaciones en Madrid y estoy preparándola. Creo que os gustará.

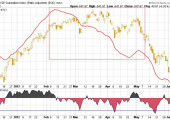

El repaso del Market Timing de hoy tratará sobre la inquietante señal del Summation. Es verdad que aún no es demasiada profunda pero la no superación de máximos precedentes marcan una divergencia bajista que no puede pasarnos desapercibida:

Summation diciembre 2011 – junio 2012:

Summation diciembre 2011 – junio 2012:

La línea de Summation que representa el momentum de los valores que suben y bajan presentaba una clara pendiente negativa a partir de febrero de 2012. Perdió cerca de 1.000 enteros antes de perder soportes y romperse a la baja.

Esta señal es la que nos puede ayudar a confirmar la señal de la pérdida de la ADn, aún claramente por encima de su nivel clave en +80.

Summation octubre 2012 – abril 2013:

La caída del Summation es de unos 300 puntos, lejos de una señal de peligro inminente pero algo preocupante, ya que es un mal síntoma.

Las acciones que suben menos las que bajan empiezan a no ser mayoría o al menos no son tan mayoría como lo eran antes. Esto hace que pierda momento y se den señales de advertencia. Esta divergencia se cancelará cuando el Summation supere su máximo precedente.

Consulta aquí este indicador (se actualiza sobre las 23:00)>>>>

Es otra señal de que el lobo podría venir, no obstante seguimos muy cómodos con una exposición entre el 50% y el 70% sin embargo si esta situación persiste, volveremos a reducir al 30% y el 50%.

Hola Javier, como sabes te llevo siguiendo desde hace algo de tiempo y me has descubierto una forma nueva de especular. Me gustaría conocer tu opinión como investigador de mercados, si tienes tiempo ya que se que estás muy ocupado, estoy desarrollando una estrategia de dos sistemas: el cruce dorado por un lado y con la MA 8 periodos en mensual por otro, únicamente para índices, aplicando la condición para ejecutar las salidas o cubrir largos, el cruce de la línea 0 del MACD del NYAD:NYTOT, de tal forma que aunque la ADn ha perdido en varias ocasiones el nivel 80, dando señales prematuras, el MACD aun no lo ha hecho, lo que confirmaría largos de momento.

Me gustaría conocer tu opinión sobre el tema.

Un saludo

Lo malo Galdar es que esa estrategia no la puedo replicar en PRT y por tanto no puedo decirte si es fiable o no. Las SMA mensuales de 8-10 periodos han funcionado bien en los últimos años. El MACD semanal y mensual es muy interesante incluso para índices ponderados. Es de suponer que para un NYAD:NYTOT lo será mejor.

Muchas gracias por contestar, pero en lo relativo al MACD me refiero al diario, mi cuestión es si alguna vez has utilizado el MACD diario del NYAD:NYTOT (pérdida del nivel 0) en vez de la pérdida del nivel 80 de la ADn.

Un saludo

Hola de nuevo Javier, hoy la NYAD recupera de nuevo el nivel de 80, entrar largos el lunes?. No crees que esto puede producir un desgaste psicológico grande?

Por eso eran las preguntas anteriores sobre como veías utilizar el cruce de la línea 0 del MACD en el NYAD:NYTOT como puntos de entrada y salida en timing.

Un saludo y buen fin de semana

Cuando yo hablo de entrar, me refiero a elevar la exposición del 44% largos que llevamos a quizás un 52-60%. Yo no metería más y si vuelve a perder +80, salir de nuevo como hemos hecho hasta ahora.

Emplear otros indicadores basados en MACD o indicadores algo más lentos pero seguros puede estar bien. Te recomiendo que sigas tu criterio y comprobemos a lo largo de los meses y años cuáles son los mejores para nosotros ser mejores traders y maximizar nuestro beneficio.

Muchas gracias por tus respuestas.

Un saludo